クレジットカードが強制解約(強制退会)になる3つの重大な問題とは?

公開日:

:

最終更新日:2023年09月28日

解約

※当サイトはアフィリエイト・アドセンス広告を利用しています

実店舗での買い物やネットショッピングをはじめ、コンビニや海外旅行など、ありとあらゆるシーンで利用されているクレジットカード。

本当に便利ですよね。

しかし、そんな便利なクレジットカードが、ある日突然使えなくなってしまうことがあります。

カードが使えなくなってしまう原因や理由についてはいろいろとありますが、そのうちのひとつに「強制解約」によってカードが使えなくなってしまうケースがあります。

そこで今回は、『クレジットカードにおける強制解約』について紹介していきたいと思います。

クレジットカードの強制解約について詳しく知りたい!という方は、ぜひ最後まで読んでみてくださいね。

なお、「強制解約」以外でクレジットカードが使えなくなってしまう原因や理由については、下記で紹介していますので合わせて読んで頂ければもしもの時にも安心です。

目次

クレジットカードの強制解約って何?

では、そもそもクレジットカードにおける強制解約とは一体何のこと言っているのでしょうか?

クレジットカードにおける強制解約とは、”カード会員の了承を得ることなく、カード会社の判断によって、一方的にクレジットカードの利用サービスを打ち切る” ことを言います。

「強制退会」や「強制脱会」とも呼ばれたりしますね。

これだけで判断すると、「なんて無茶苦茶なことをするんだ!」とも思いますが、当然カード会社もむやみやたらに強制解約をするというわけではありません。

強制解約をする場合には、必ず利用者側に重大な問題がある場合がほとんどです。

では、その重大な問題とは一体何なのでしょうか?

クレジットカードを強制解約(強制退会)させられる重大な問題とは?

クレジットカードを強制解約させられる重大な問題としては、次の3つがあげられます。

- 延滞をした場合

- 利用者の信用力に変化があった場合

- クレジットカードの不正利用があった場合

1.延滞をした場合

クレジットカードが強制解約になるケースの中で最も多いのが、この「利用代金の延滞」になります。

クレジットカードは後払い方式を採用していますので、カードを使って買い物をした利用代金は、後日カード会社が指定している支払日にまとめて支払いをしなければなりません。

ですが、銀行口座の残高不足が原因で支払日当日に引き落としができなかった場合には、「延滞」となってしまいます。

カード会社は、支払いの遅れに対しては非常に厳しい対応をとりますので、

- 延滞が30日以上にわたって続いている

- 数日とはいえ何度も延滞を繰り返している

といった場合には、”経済的に困窮している” と判断されカードが強制解約になってしまうことがあります。

強制解約になるタイミングは?

基本的には、1度や2度くらいの延滞であれば強制解約にならない場合がほとんどです。「何か事情でもあったのだろう」と、カード会社も大目に見てくれます。

ですが、3回を超えるような延滞があった場合には話は違ってきます。

「忙しくて入金するのを忘れていた」といったような事情は考慮されず ”悪質” と判断され、強制解約となってしまうケースが多いです。

ただ、このあたりの考え方についてはカード会社によるところが大きいので、3度目の延滞で強制解約になるカード会社もあれば、4度目、5度目の延滞で強制解約になるカード会社もあります。

つまりは、カード会社次第で強制解約のタイミングは違ってくるということです。しかしながら、共通して言えることもあります。

それは、「支払いをしていない状態が1ヵ月以上続き、なおかつカード会社からの ”支払いをしてください” といったような督促に対しても無視をし続けているような場合」です。

こういったケースの場合は、ほぼ100%強制解約になるとお考えください。まぁ、借りたお金を返していないわけですから、当然といえば当然のことですが・・・

ですから、「強制解約されるのは困る!」という方は、カード会社からの督促を無視するのではなく、きちんと話し合うことが重要となります。

たとえ、今すぐ払えるお金が手元になかったとしてもです。返済を少し待ってもらったり、利用代金を分割払いにしてもらうなど方法はいくらでもあります。

大切なのは、支払う意思があるという誠意を見せることです。

相手に誠意がきちんと伝われば、少なくとも今すぐ強制解約されるということにはならないはずです。

支払いに遅れることがダメなのではなく、カード会社との信頼関係が崩れることのほうがダメなのです。

繰り返しとなりますが、「強制解約されたくない」という方は、きちんとカード会社と話し合うようにしてくださいね。

では逆に、カード会社からの採算にわたる督促を無視し続けた場合には、一体どうなってしまうのでしょうか?支払いをせずに逃げ切ることはできるのでしょうか?

これの答えについては下記で紹介していますので、気になるという方はぜひ一度ご覧になってみてください。

2.利用者の信用力に変化があった場合

カード会社はクレジットカードの申し込みがあると、申込者の返済能力などの ”信用力” をはかるために必ず審査を行いますが、この信用力のチェックは、入会時だけでなくカードが発行されたあとも定期的に行われています。

例えば、カードの更新月や増枠依頼があった場合などですね。

その際、利用者が無職となり収入がなくなっていたり、個人信用情報機関を介して

- 他社のカードで延滞をしている

- 消費者金融などから借りているお金を返済していない

といったようなマイナス情報が発覚した場合には、利用者の意志とは関係なくカードが強制解約となる場合があります。

なぜ、他社での信用情報がバレてしまうのか?

私たちの信用情報は、「CIC」「JICC」「KSC」の3つの信用情報機関で管理されていますが、その情報は「CRIN(クリン)」と呼ばれる情報交流ネットワークシステムを利用して、常に三社間で共有されています。

なので、他社で起こした延滞などのブラック情報は、即座にすべてのカード会社や消費者金融などへと伝わることになってしまいます。

言い換えれば、複数のカードを保有しているうちの一枚でも、ブラック情報が個人信用情報機関に登録されれば、きちんと支払いを続けている他のカードにも影響がでてしまうということです。

結果、1枚だけでは済まず、保有しているすべてのカードを失うといった最悪のケースに陥る可能性もあります。

「1枚だけなら大丈夫だろう」といった考えは、あとあと後悔することになる可能性が非常に高いので、「カードを失いたくない!」という方は、保有するカードすべてにおいてきちんと利用するよう注意してくださいね。

なお、「個人信用情報機関って何?」という方は、下記で詳しく解説していますので、ぜひご覧になってみてください。

3.クレジットカードの不正利用があった場合

延滞や信用力の変化以外に、カードの不正利用が発覚した場合でも、クレジットカードが強制解約になることがあります。

もちろん、ここで言う不正利用とは、本人の知らない間にカード情報が盗まれ、第三者によって勝手に利用される「なりすまし」のことではなく、本人がクレジットカードを ”故意” に不正利用した場合のことを指します。

代表的な事例としては、次の2つ。

- 本会員以外でのカード利用

- クレジットカード現金化

本会員以外でのカード利用

クレジットカードの裏面には自分の名前が書いてあると思いますが、カード会社は、カードの持ち主、つまり本会員以外でのカード利用を ”一切” 認めていません。

なので、このことがカード会社に発覚すれば規約違反となり、カードの利用停止、より悪質と判断された場合には強制解約となってしまう場合があります。

カードの所有権は当社に属し、カード及びカード情報はカード表面に印字された会員本人以外は使用できないものとします。また、会員は、現金化を目的として商品・サービスの購入などにカードのショッピング枠を使用してはならず、また違法な取引に使用してはなりません。

三井住友VISAカードの会員規約より抜粋

きちんと明記されていますね。会員本人以外はカードを使用してはならないと。当然、これには友人だけでなく、配偶者や子供といった家族も含まれています。

家族が利用する場合には、使い回しではなく「家族カード」を発行するようにしてくださいね。

関連記事

クレジットカード現金化

規約違反の中でも特に悪質な行為とされているのが、「クレジットカード現金化」です。

クレジットカード現金化とは、クレジットカードの「ショッピング枠」を利用して現金を手にする手段の事をいいます。

自ら現金化することもできますが、主に現金化業者を通して行われることの方が多いですね。

現金化の仕組みとしては、

- 現金化業者からカード使って商品を購入する。

- その場ですぐに商品を買い取ってもらう。

- 現金を受け取る。

となります。

利用者側はその場ですぐに現金を手にすることが出来ますが、購入した金額よりも少ない額での買い取りとなりますので、その分損をしてしまいます。

だいたい、利用額の70~80%程度での買取額になることが多いですね。

例えば、30万円相当の商品を還元率80%の現金化業者から購入した場合、受け取れる現金は24万円。

差額の6万円は、現金化業者の取り分(利益)となります。手数料は20%。一般的なカード会社のキャッシング手数料から考えると、非常に高い金利ですね。

カード会社の会員規約では、換金目的でのカード利用は禁止していますので、発覚すれば強制解約となってしまいます。(以下:三井住友VISAカードの会員規約より抜粋)

第23条(会員資格の取消)

1.当社は、会員が次のいずれかに該当した場合、その他当社において会員として不適格と認めた場合は、通知・催告等をせずに会員資格を取消すことができるものとします。

(1)カード、ローン等の申込に際し、氏名、住所、勤務先、年収、家族構成等、会員の特定、信用状況の判断に係る事実について虚偽の申告をした場合

(2)本規約のいずれかに違反した場合

(3)カード利用代金等当社に対する債務の履行を怠った場合

(4)換金を目的とした商品購入の疑い等、会員のカードの利用状況が不適当若しくは不審があると当社が判断した場合

(5)以降は省略していますが、(4)で明記されていますね。換金を目的とした商品購入の疑いがあると判断した場合は、”通知・催告等をせずに会員資格を取消す” と。

本人以外の利用については、(2)「本規約のいずれかに違反した場合」の部分に集約されていますが、クレジットカード現金化については上記のようにしっかり規約に明記されています。

「強制解約されたくない」という方は、クレジットカード現金化に手を出さないのが賢明ですね。

以上の3つが、クレジットカードが強制解約となる重大な問題となります。

では、万が一にも「カード会社から強制解約させられた!」となった場合には、ブラックリストに載ってしまうのでしょうか?

これは非常に気になる部分だと思いますので、解説しておきたいと思います。

強制解約になったら必ずブラックリストに載ってしまうの?

まず、結論から先に言いますと、カード会社から強制解約させられたからと言って、必ずしも自分の信用情報に事故情報が登録される、いわゆる ”ブラックリスト” に載ってしまうというわけではありません。

実際にブラックリストに載ってしまうケースというのは、長期間の延滞があった時、具体的には、利用代金の支払いをしないまま「61日以上または3ヶ月以上」が経過した場合です。

こういった場合には、ブラックリスト入してしまいます。個人信用情報機関である「CIC」で言えば、”異動” と表記されることですね。

この異動情報が、1度でも自分の信用情報に事故情報として登録されてしまうと、

- 新しいクレジットカードを発行する

- キャッシングなどで借入する

- 住宅ローンや自動車ローンを組む

- 商品を分割購入する

といったあらゆる金融取引が最低でも5年間はできなくなってしまいます。

ブラックリストには決して載らないよう注意しないといけませんね。

なお、ここでは簡単にブラックリストについて紹介していますが、より詳しくという方は、下記と合わせて読んで頂くとわかりやすいかと思います。

61日未満での強制解約ならそれほど心配はいらない?

「61日以上または3ヶ月以上の延滞でブラックリストに載ってしまう」

ということであれば、61日未満の強制解約なら、カードを取り上げられること以外に問題はないということになるのでしょうか。

確かに、61日未満での強制解約については、ブラックリスト入することはありませんが、「延滞をした」という事実は残ってしまいます。

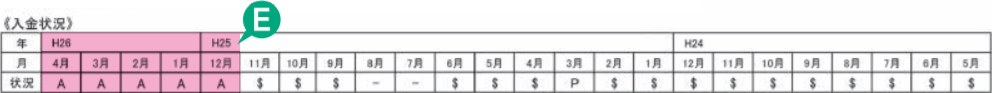

多くのクレジットカード会社が加盟している個人信用情報機関である「CIC」を例にとってみてみると、直近24ヶ月分の返済履歴が登録されるようになっています。※下記図参照

簡単に説明すると、一番左が最新の情報で、右に進めば進むほど古い情報となっており、毎月きちんと支払いができている場合には「$」マークが、支払いができずに延滞した場合には「A」マークがそれぞれ表記されます。

つまり、ブラックリストに載らないとは言え、「A」マークが多数表記されている状態だと、ブラックリスト入しているのと同じように捉えられ、審査に申し込んでも落とされてしまうことになってしまいます。

「借りたお金をきちんと返済できない人は信用できない」と、こう判断されるわけですね。

一般的には、「A」マークが3つ以上あると審査においては非常に不利になると言われています。ブラックリストに載っている時のように、ほぼ100%審査落ちするということではないですが、高い確率で落とされてしまうことになるかと思います。

また、他のカード会社がこの「A」マークの情報を見たら、強制解約させられる可能性もでてきます。

ただ、誤解しないで頂きたいのは「支払いの遅れ=「A」マークが表示される」というわけではありません。

先程も言いましたが、1度や2度くらいの延滞であれば、カード会社も「うっかりミス」として多目に見てくれ場合がほとんどです。

なので、仮に支払いが遅れたとしても、個人信用情報機関には通常通り支払いができていることを示す「$」マークを付けてくれることもあります。

当然、頻繁に延滞を繰り返していたり、一度の延滞でも30日を超えてしまっているような場合だと、悪質と見なされ信用情報に「A」マークが付けられてしまいます。

常習的な延滞や長期にわたる延滞には、くれぐれも注意しないといけませんね。

なお、例図には「$」や「A」マーク以外にも「P」や「-」が表示されていますが、その意味についても知りたいという方や、「JICC」や「KSC」での返済履歴についても知りたいという方は、下記を参考にしてみてください。

カード会社の内部データには記録が残ってしまう

仮に運良く、信用情報に「A」マークが付かなかったとしても、カード会社の内部データには「延滞をした」という事実がしっかりと残ってしまいます。

「CIC」での返済履歴は、2年経てば自然と抹消されますが、会社の内部データでは永遠と残ります。

この情報は、個人信用情報機関のように外部に漏れることはないので、他社のクレジットカードを発行する際に影響を及ぼすことはありませんが、

- 利用限度額の引き上げ依頼をしたけど断られた、あるいは逆に引き下げられてしまった

- カードの更新を拒否された

などの措置が取られる可能性は十分に考えられます。

信用情報に「A」マークが付かなかったとしても、楽観視はできないということですね。

まとめ

クレジットカードの強制解約が行われるケースとしては、延滞や信用力の低下、不正利用などいくつかのパターンがありますが、中でも特に延滞には気を付けなければなりません。

延滞の場合、カードを取り上げられるだけでは済まないことの方が多く、

- 他のカードも強制解約される

- カードの更新を拒否される

- ブラックリストに載せられる

など、あとあといろいろな面で不利益をこうむることになってしまいます。

たとえ100円でも支払いが遅れれば延滞です。

少ない額だからといって無視をしていれば、信用情報に事故情報として登録されてしまい、必ず後悔する時がくるはずです。

ですから、延滞をしないのが一番ではありますが、たとえ延滞をしたとしても、一日でも早く支払いをし、その後、繰り返さないようにすることが大切なことだと言えますね。

以上、「クレジットカードが強制解約(強制退会)になる3つの重大な問題とは?」についての紹介でした。